Así, una creciente cantidad de retailers, transportistas y supermercados han engrosado sus capacidades para ofrecer cuentas digitales a sus usuarios, tomando una tajada del negocio financiero y llenando un vacío en la oferta: identificaron que, si bien se requieren muchas acciones de marketing para llevar a los clientes a las tiendas, muchas de las ventas (físicas y virtuales) fallan a la hora del pago.

Es el origen de brazos fintechs de rápido crecimiento como Spin by OXXO, el corresponsal bancario con mayos despliegue en México o Mercado Pago, nacido para darle una ventaja competitiva a Mercado Libre, que vio que un canal de pago dentro de su e-commerce aceleraría las ventas.

Esta sinergia también ayuda a las diferentes partes del negocio a retroalimentarse, ayudándoles a alcanzar objetivos económicos, algo apenas logrado por Nubank tras casi 10 año de operación y que le sigue siendo esquivo a Creditas, por ejemplo.

“Si vemos a los bancos digitales en el mundo, las fintechs pierden plata. Aquellos que ganan son los que tienen un negocio paralelo que le hace un funnel de cuasiclientes”, explica Julián Colombo, analista y CEO de N5 Now, una plataforma de tecnología financiera.

“Si Mercado Pago hubiera sido creado en ausencia de Mercado Libre, los resultados serían completamente diferentes”, asegura.

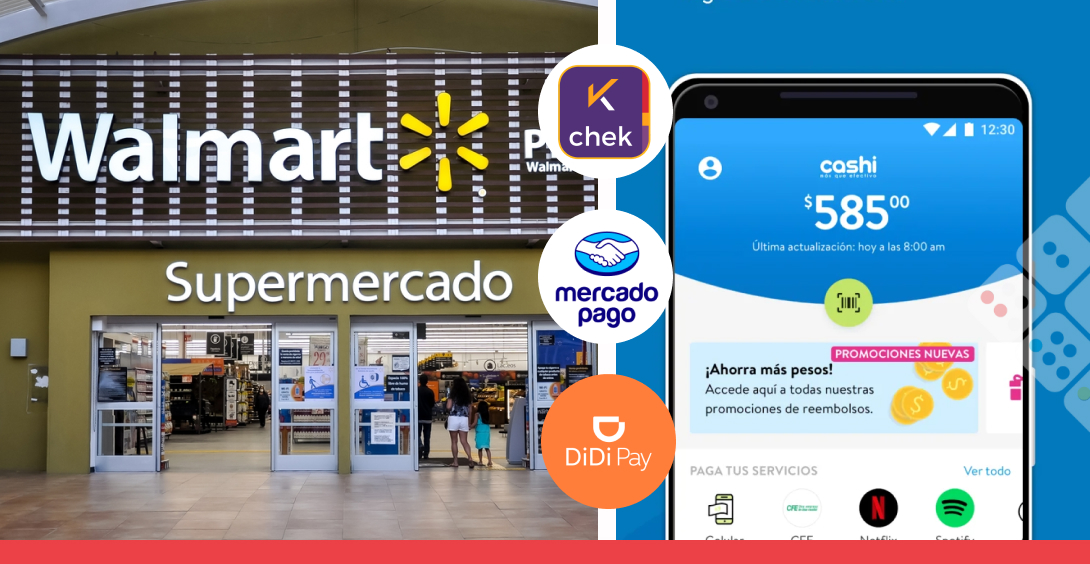

Para graficar esta tendencia, hemos actualizado nuestro listado de empresas latinoamericanas de otras ramas y que ahora tienen operaciones fintech para completar sus ecosistemas de soluciones, mejorar la experiencia de usuario e incrementar sus rendimientos

-

Walmart México: Cashi

La mayor cadena minorista en México, Walmart, recientemente adquirió una licencia de Institución de Fondos de Pagos Electrónicos (IFPE), con la compra de la fintech Trafalgar. Esta operación busca fortalecer el alcance comercial de su billetera digital Cashi y atraer más ventas a las tiendas.

“Lo que ha sucedido en los últimos años, ha cambiado de manera brutal. [Fintech] es un modelo de negocio totalmente distinto, mucho más flexible”, dice Christopher Luna, director general de Cashi.

La empresa se encuentra definiendo los próximos pasos de la billetera, pero adelantan que quieren ampliar sus alianzas con terceros para que estos ofrezcan créditos a través de su app. Aunque no descartan la entrega de créditos directos.

-

Ripley: Chek

Tras casi 70 años en el mundo de las ventas departamentales, Grupo Ripley ha expandido sus soluciones financieras. En 2020 lanzó Chek, una billetera digital para facilitar sus pagos en tienda.

“Nuestra estrategia es ir complementando con distintos actores dentro del ecosistema digital”, dijo en septiembre Matías Goldsmith, CEO de la billetera.

A través de Chek, Ripley ofrece crédito, tarjeta digital y un servicio de remesas en alianza con un socio. Goldsmith aseguró que más de 100.000 comercios chilenos aceptaban pagos con la billetera.

-

Mercado Libre: Mercado Pago

El e-commerce Mercado Libre lanzó su brazo fintech Mercado Pago en 2003, al principio como un soporte para agilizar los pagos digitales en el marketplace. A través de la billetera, el e-tailer ahora refurza sus estrategias de promociones y descuentos, mientras capta otros públicos que no compran o venden en Mercado Libre.

Según los últimos resultados financieros de la empresa, el volumen de dinero (a tipo de cambio neutral) transaccionado en Mercado Pago creció: En el primer trimestre de este año movió unos US$ 37.000 millones, frente a los US$ 25.300 millones del mismo periodo de 2022.

La billetera cuenta con más de 50 millones de usuarios en LatAm y, de acuerdo al mercado, ofrece servicios cripto, seguros o tarjetas de crédito, además de servicios conexos a pagos como Códigos QR y puntos de venta móviles.

-

Oxxo: Spin by Oxxo

Spin by Oxxo es la billetera digital de la cadena de tiendas de conveniencia más popular en México. Femsa, grupo propietario de ambas marcas, lanzó la aplicación la última semana del 2021 y hacia el al cierre del 2022 contaba con 3,9 millones de usuarios activos, cifra que pretender ampliar hasta los 10 millones este año.

“Sin duda, OXXO ha contribuido de manera importante al posicionamiento de nuestra marca, así como a la adquisición de usuarios gracias a la cantidad de tiendas”, dijo en diciembre Marcela Vega, CFO de Digital@Femsa, la división de innovación del grupo.

Spin by Oxxo tiene una propuesta de pagos y transferencias desde el teléfono móvil, además que es una alternativa digital para la recepción de remesas.

En octubre la billetera fue autorizada por los reguladores mexicanos como Institución de Fondos de Pagos Electrónicos (IFPE) y en noviembre el grupo Femsa adquirió al agregador de pagos Netpay, que atiende a los sectores B2B, en anticipación a su inserción en el segmento de las pequeñas y medianas empresas.

-

DiDi: DiDi Pay, DiDi Préstamos y DiDi Card

DiDi inició su estrategia financiera apuntando a entregar soluciones a la gig economy, un sector desatendido por la banca tradicional. Sin embargo, han ido ampliando su rango de acción.

Lanzó su billetera digital DiDi Pay en México a fines de 2020 para que los conductores de la plataforma pudieran recibir sus ingresos y realizar pagos directamente desde la aplicación, además de tener acceso a una tarjeta de débito. El producto también fue presentado en Brasil con el nombre 99. Luego expandieron la oferta para los usaurios también.

Desde fines del año pasado los mexicanos también pueden recargar saldo, pagar servicios básicos y comprar entradas de cine desde DiDi Pay.

El segundo producto en LatAm fue DiDi Préstamos, presentado en octubre del 2021, también en México. Los usuarios pueden solicitar créditos de hasta US$ 1.600, habilitados directamente por DiDi que utiliza la data de uso de la app para la evaluación de riesgo.

“Nuestra estrategia se centra en desarrollar soluciones que se adapten a las necesidades personales y económicas de los usuarios de nuestra plataforma”, comentó Jordi Cueto-Felgueroso, gerente de relaciones públicas de DiDi México, en una entrevista con iupana el año pasado.

A finales del año pasado, la empresa hizo un soft launch de su tarjeta de crédito DiDi Card, que aún está en etapa de pruebas. Por ahora, solo pueden aplicar los usuarios que reciban una invitación dentro de la app.

-

Magazine Luiza: Fintech Magalu

El gigante del e-commerce brasileño, Magazine Luiza, centralizó sus productos financieros en Fintech Magalu, marca lanzada en mayo de 2022.

Con esta nueva vertical, Magalu pretende llevar sus productos fintech a terceros y aprovechar los nuevos modelos de negocio que el open finance está abriendo en Brasil.

“Tenemos la ventaja de probar los productos internamente, desplegando y desarrollando las tecnologías con nuestro propio equipo dentro de los sitios del grupo”, afirmó entonces Leandro Hespanhol, director comercial y de nuevos negocios de la fintech a iupana.

“Pero también lo ofreceremos fuera del ecosistema de Magalu”, agregó.

Fintech Magalu estrenó operaciones con dos productos: una tarjeta corporativa y créditos personales, estos últimos habilitados por Itaú Unibanco. Meses después recibió autorización como iniciador de pagos en Pix.

-

Habi: Hacia las hipotecas con Habi Credit

La colombiana Habi, una corredora inmobiliaria online, presentó Habi Credit con el objetivo de conectar a los clientes con los bancos que mejor se ajusten a sus perfiles crediticios.

Para esto, la proptech emplea herramientas tecnológicas que automatizan y organizan datos del cliente, aumentando las posibilidades de conversión en la aprobación de créditos hipotecarios.

“Adicionalmente estamos integrando tecnología no solo en la perfilación inicial, sino en todos los procesos siguientes para agilizar la evaluación y toma de decisiones por parte de la entidad de crédito y así poder brindar el mejor servicio a nuestros clientes”, apuntó Juan Pablo Garavito, vicepresidente financiero de Habi, en una entrevista con iupana en junio de 2022.

Habi ha logrado tres líneas de crédito que suman US$ 190 millones, de parte de grupos de inversión como TriplePoint Capital, BID Invest y Victory Park Capital.

-

Rappi: Pagos, tarjetas y adquirencia

RappiPay fue el primer producto financiero digital lanzado por el unicornio colombiano en el 2019. Esta solución nació en alianza con el banco colombiano Davivienda y Visa.

Aunque Rappi inició operaciones con una propuesta de reparto de comida en 2015, con los años ha ampliado su brazo fintech y ha lanzado productos financieros como RappiCard y Paga con Rappi. El primero coloca tarjetas prepago o de crédito emitidas por bancos socios en LatAm y el segundo es una propuesta de adquirencia digital.

“Los nuevos datáfonos serán estos procesadores de pagos virtuales, como lo que hacemos en Paga con Rappi”, dijo en marzo de este año Lorena Sánchez, entonces líder global de Paga con Rappi.

La superapp colombiana alcanzó el estatus de unicornio en 2018 y fue valuada en US$ 5.200 millones en julio del 2021, sin embargo, la vertical financiera parece no tomar vuelo.

En febrero de este año, el CEO de Interbank, su banco socio en Perú, dijo que no habían logrado los objetivos de la alianza con Rappi y que están dispuestos a cerrar las iniciativas que no tienen tracción.