Desde marketplaces a estaciones de combustible: múltiples industrias en Latinoamérica están mejorando sus experiencias de compra y las conversiones a través de la integración de finanzas embebidas. Sin embargo, las barreras tecnológicas, regulatorias y de negocio están restando tracción al embedded finance en la banca de la región.

La incorporación de productos y servicios financieros en canales digitales de empresas no financieras permite agregar múltiples métodos de pago, originación de créditos o programas de recompensas en las aplicaciones de una variedad de industrias, como ventas minoristas o aerolíneas, incrementando las posibilidades de aumentar las ventas.

Pero pasar de la teoría a la práctica requiere de múltiples esfuerzos, como un cambio de paradigma corporativo e, incluso, la modernización de la arquitectura tecnológica de las instituciones.

“Uno de los grandes desafíos es encontrar el modelo de negocio correcto para que sea favorable tanto para el proveedor de la información, como para el tercero”, dice Pablo Scoglio director de producto de MODO, un riel de pagos que puede ser integrado a apps móviles y billetera creada en asociación por unas 40 entidades en Argentina.

“Todavía estamos, al igual que en el resto del mundo, en etapa exploratoria como ecosistema”, agrega. “Necesitamos superar las barreras de los sistemas legacy, para poder llevar APIs a todos los servicios disponibles”, complementa Scoglio.

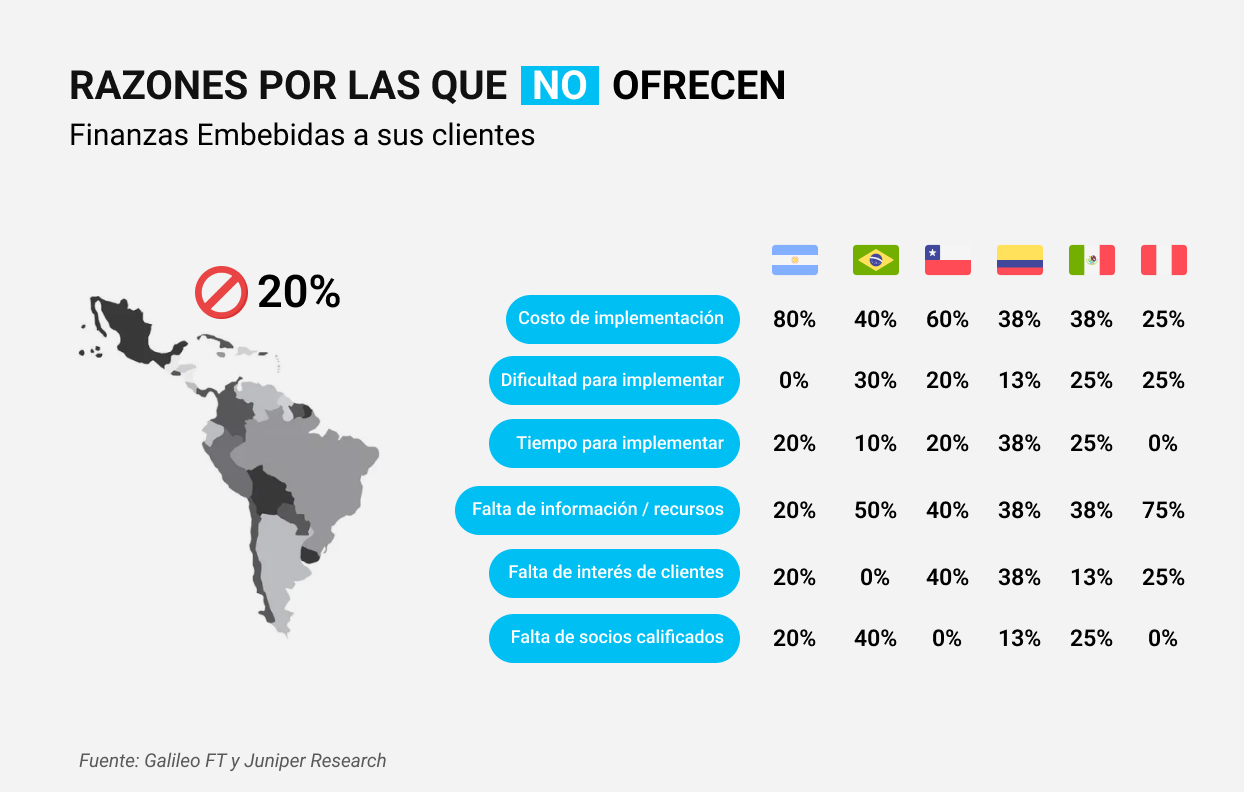

A pesar de que las expectativas de negocio sobre las finanzas embebidas tienen el viento a su favor, los altos costos de adecuación y la falta de conocimiento se ven como las principales barreras de adopción.

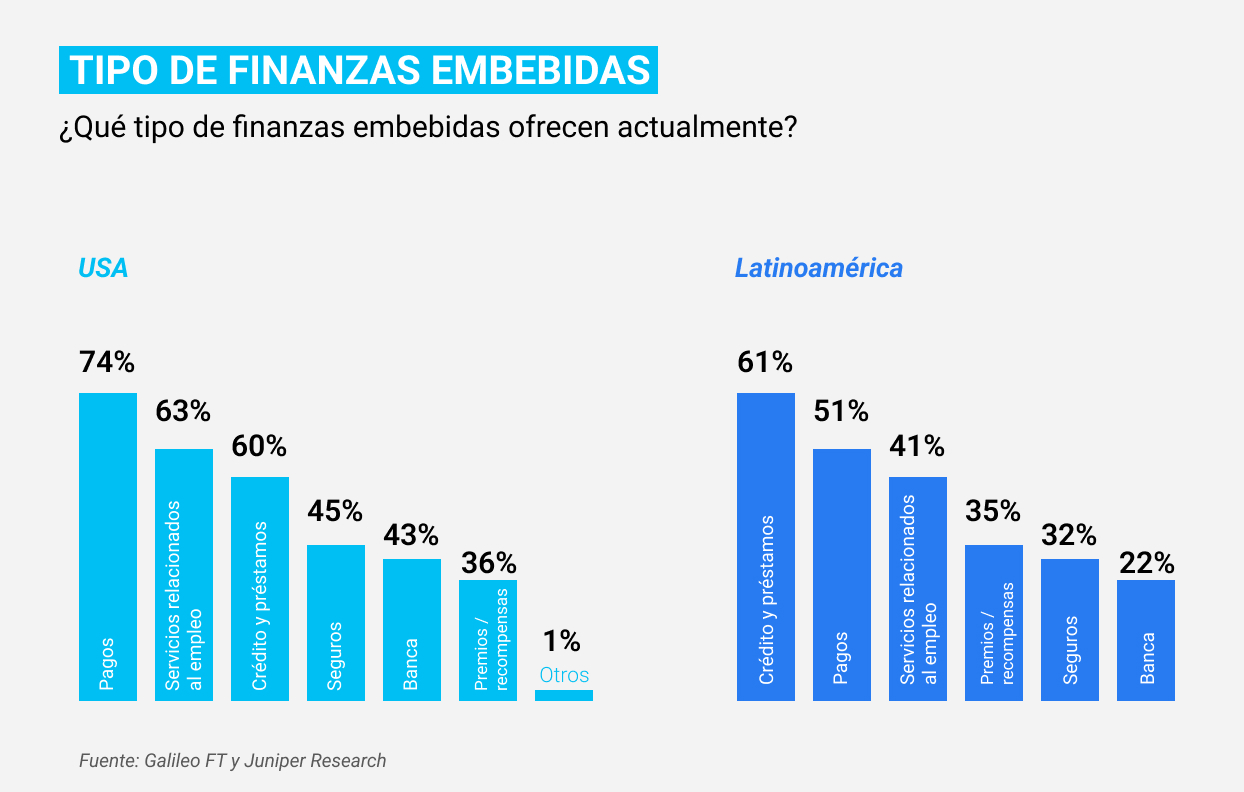

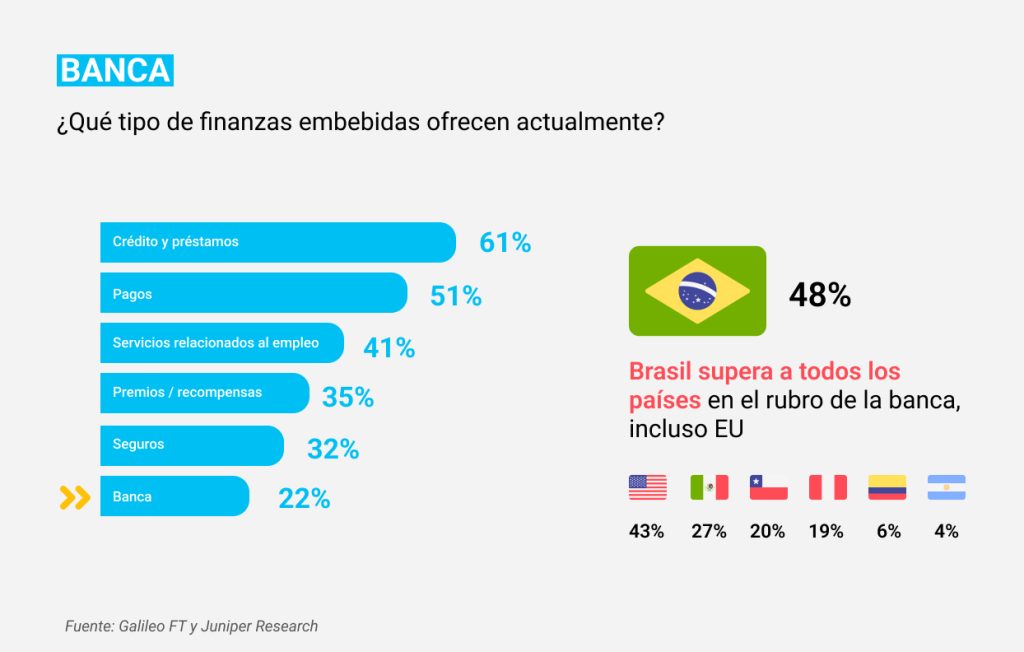

De acuerdo con un sondeo realizado por el proveedor tecnológico Galileo Financial Technologies y Juniper Research, y divulgado a la prensa, el costo es la razón principal para no ofrecer prestaciones de embedded finance. La encuesta, realizada a 210 ejecutivos nivel C de empresas B2B de seis países de Latinoamérica, también reveló que el 70% preferiría ofrecer servicios financieros integrados de un proveedor no bancario.

Un directivo responsable de proyectos embebidos reveló a iupana que en 2022 la entidad para la que trabaja no alcanzó los objetivos trazados en cuanto a ingresos generados por alianzas. En un reflejo de las dificultades para cerrar ventas de servicios bancarios agregados con APIs, agregó que este año esperan números mucho más retadores, exigidos desde el directorio.

Buenas expectativas. Difícil despliegue

Solo en Brasil, se estima que los ingresos producidos por este modelo de negocio crecerán a un ritmo de 27% anual, pasando de US$ 3.700 millones a US$ 13.750 millones entre el 2022 y 2029, según la consultora Research and Markets. Otro estudio también proyecta que, gracias a la combinación de embedded finance y open finance, el sector fintech en Argentina puede recibir un empujón y crecer un 30% en los próximos dos años, con mayor oportunidad para las verticales de préstamos, pagos e inversiones.

El potencial de las finanzas embebidas radica en que facilitan las operaciones comerciales en los ambientes digitales, agregando múltiples servicios en un mismo viaje de compra, lo que elimina fricción y eleva la satisfacción del usuario final, coinciden los entrevistados.

Scoglio destaca que la integración de MODO ha entregado valor a supermercados al ampliar su aceptación de métodos de pago. También a tiendas de combustible, reduciendo significativamente los contracargos, que son un tipo de fraude creciente en la industria y que se da cuando un usuario desconoce consumos con una tarjeta de crédito.

“Desde MODO garantizamos que todos nuestros pagos sean de tarjetas validadas contra la identidad de la persona. Logramos hacerlo perfectamente por la conexión con los bancos. Nadie puede pagar con MODO con la tarjeta de otro”, explica.

Sin embargo, para lograr su verdadero potencial las instituciones se verán obligadas -más temprano que tarde- a hacer inversiones para modernizar sus core bancarios.

Tory Jackson, director de estrategia y desarrollo comercial para LatAm de Galileo anota que es necesario educar a las empresas que están fuera del ecosistema financiero sobre esta tendencia. “Se están haciendo productos gestionados por APIs que son out of the box y de marca blanca”, y que pueden agregar algo a la experiencia de sus usuarios, dice.

“En el core business de todos los negocios está el flujo de dinero: el poder de recibir y mandar pagos”, complementa.

Regulación necesita empuje

A todo esto, se le suma el impacto que está generando una regulación incipiente de interconexión de datos. Si bien open finance y embedded finance conceptualmente no son movimientos idénticos, para los reguladores ambos temas se han superpuesto pues coinciden en que requieren abrir y compartir data financiera de los clientes, previa autorización del mismo.

Algunos países han avanzado más rápido que otros en este aspecto. Brasil a través de su regulación obligatoria de finanzas abierta ya empieza a ver casos de uso aterrizados que combinan, por ejemplo, la oferta de finanzas predictivas directamente abordadas en los sistemas de planificación de recursos empresariales (ERP, por sus siglas en inglés).

Sin embargo, países como Colombia apenas dan sus primeros pasos en esta dirección. Mientras que otros, como México han hecho pocos avances.

Unnax, una fintech española especializada en tecnología para las finanzas abiertas, advierte que las demoras en la publicación de normativas para el open banking en México pone en pausa el crecimiento del ecosistema.

“Es muy necesario que esto no demore más, el tiempo es importante. Cuanto más se demore la aplicación de esta normativa, más fácil va a ser que surjan compañías que hagan un mal uso de esa información que al final desvirtúe la realidad y la capacidad del potencial del open banking”, dice a iupana Jordi Pérez Roselló, CEO de la fintech.

“Lo que debe pasar en México, es que esa incertidumbre ya se resuelva; que realmente haya un marco y eso ir mejorándolo”, complementa Pérez.

Hasta agosto del año pasado el regulador mexicano, la Comisión Nacional Bancaria y de Valores (CNBV) todavía estaba revisando la normativa referente a open banking, dijo una fuente a iupana, quien agregó que no hay fecha estimada para la publicación.

Unnax utiliza web scrapping para obtener y organizar información financiera consentida por el usuario. Según su experiencia, en México las instituciones financieras tienen más espacio para ampliar en las integraciones. Entre sus clientes está el buró mexicano Círculo de Crédito.

“Se han dado cuenta [los bancos] que querían proteger el acceso a sus datos, que tener acceso a los datos de otras entidades ayuda a tener una mayor visibilidad del ecosistema de ese cliente y genera un potencial enorme de cara a hacer cross sell de los servicios”, concluye Pérez.